职业背债产业链暴露金融风控漏洞:中介包装征信”小白”套取银行贷款,背债人沦为信用炸弹,亟需构建全链条监管体系堵住制度漏洞。

一、黑色产业链的运作逻辑

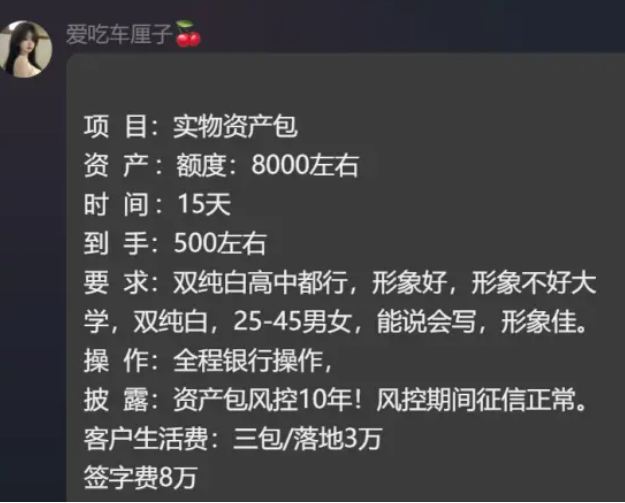

2025年8月,一则”90后男子背债3900万获刑2年”的新闻撕开了职业背债产业链的冰山一角。在这个隐秘的灰色地带,中介机构将征信”小白”包装成优质客户,通过伪造收入证明、银行流水等材料,从银行套取巨额贷款。背债人通常只能获得贷款金额的10%-30%,却要承担全部法律责任。据《中国金融黑灰产治理研究报告2025》显示,这类业务已形成包括”猎头-包装-放贷-分账”的完整产业链,市场规模超2800亿元。

二、三方博弈的利益困局

在这场危险的游戏中,每个参与者都抱着侥幸心理:

- 背债人多为社会底层群体,被”快速致富”诱惑。调查显示,85%的背债人学历在初中以下,平均负债已达年收入的20倍。

- 中介机构深谙银行风控漏洞,某些操作甚至获得内部人员配合。一个成熟的中介团队每月可操作10-20单,抽成高达70%。

- 银行面临业绩压力与风控的两难选择。某城商行客户经理透露:”完不成放贷任务要扣绩效,但不良率超标更要追责。”

三、风控体系的致命缺陷

现行金融体系存在三大漏洞:

- 信息孤岛:社保、税务、银行数据未完全打通,给伪造材料留下空间;

- 模型滞后:传统风控主要依赖静态资料审核,难以识别专业包装;

- 追责困境:骗取贷款罪立案标准高(通常需百万以上),民事执行又面临背债人无财产可执行的窘境。

四、破局之路:技术+制度的双重革新

要根治这一顽疾,需要:

- 动态征信系统:接入水电费、网络消费等实时数据,建立立体信用画像;

- 智能风控升级:应用AI识别伪造文件,某银行试点”数字水印”验证技术后,骗贷识别率提升40%;

- 联合惩戒机制:将黑中介纳入金融失信名单,涉嫌犯罪的移送公安机关;

- 公众金融教育:在社区开展案例警示,破除”背债致富”的侥幸心理。

这场信用与贪婪的博弈警示我们:当金融创新跑在监管前面时,制度漏洞就会成为犯罪温床。唯有建立”不敢骗、不能骗、不想骗”的全链条防御体系,才能真正守护金融安全。